今回は仮想通貨の税金の仕組みを詳しく解説していきます!

今年から仮想通貨始めました!

利益が出たけど税金でいくら持っていかれるの?

仮想通貨って何所得になるの?

このようにたくさんの疑問があると思います。

安心してください!

この記事は初めての方にわかりやすくまとめてありますので、是非最後までお付き合いのほどよろしくお願い致します。

確定申告の条件

確定申告って給与とか副業している人がするイメージだけど仮想通貨も確定申告しなければならないのか?

確定申告は年間の所得が20万円を超える場合に行います。

申告期間は毎年2月16日~3月15日です。

仮想通貨取引は雑所得に分類されます。

なので年間20万円以上の雑所得のある場合は確定申告しなければなりません。

所得は全部で10種類あるからしっかり確認しておこう!

所得一覧

所得が発生するケース|仮想通貨の売却時

所得が発生するケースとしては仮想通貨の売却価格と取得価格の差額が応じる場合です。

なお、仮想通貨を保有している間の評価益は所得に含まれませんので注意してください。

売却額から取得額を差し引いた利益が所得額だよ!

所得が発生するケース|仮想通貨を使って商品・サービスを売買した時

現在は商品購入やサービスの利用を仮想通貨で支払う企業が増えています。

仮想通貨で商品やサービスを売買することは仮想通貨を売却し、日本円に換金して商品やサービスを購入しているとみなされます。

なので仮想通貨で商品・サービスを購入(支払い)した場合は所得が応じます。

ビックカメラ、HIS、メガネスーパーなどはビットコインで決済できるよ!

所得が発生するケース|仮想通貨を使って他の仮想通貨を購入した時

仮想通貨で他の仮想通貨を購入した場合は所得が発生します。

保有している仮想通貨を売却し、日本円に換金を行う行為とみなされるため所得が発生します。

買い替えの際は実際に日本円に換金していないから、勘違いしないように気をつけよう!

仮想通貨の特徴1|総合課税

総合課税とは仮想通貨取引による所得と他の給与所得などを合計し、税金が計算される方法です。

山林所得や土地建物等及び株式等の譲渡所得は総合課税が使えないので、間違えないように注意してください。

各所得の課税所得対象のもの

-1024x576.png)

それぞれの所得で総合課税が使えない取引も含まれるので気をつけよう!

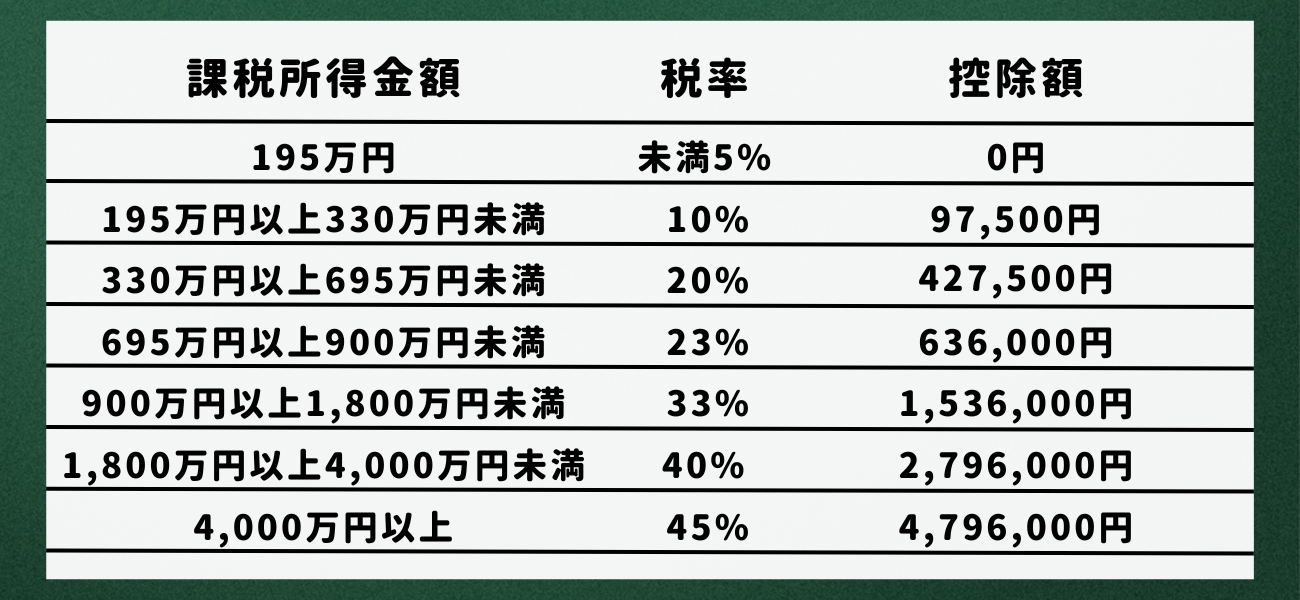

仮想通貨の特徴2|累進課税

累進課税とは所得が大きくなるほど税率が高くなる制度です。

所得税に加え、住民税も一律10%かかります。

課税所得金額4,000万円以上の方は所得税と住民税だけで半分以上税金を持っていかれる計算となります。

今年の収入が多いと翌年の税金が高くなるので税金分はお金を残しておこう

仮想通貨の特徴3|他の所得と相殺ができない

雑所得は損益通算が認められないため、給与所得や事業所得などで相殺が行えません。

例えば仮想通貨(雑所得)で損失が発生しても、他の所得と相殺されず下記のように所得額が減ることはありません。

しかし、違う種類の仮想通貨の取引で利益や損失が発生した場合、雑所得(総合課税)であるなら損益通算が使えます。

損益通算が使えないのと節税が難しい!

仮想通貨の特徴4|翌年の利益と相殺ができない

事業所得などで損益通算を行い損失が発生した場合は、翌年以降3年間の赤字を繰り越せる制度があります。

なので翌年以降に利益が発生すれば、過去3年分の赤字を損益通算できるのです。

しかし仮想通貨(雑所得)で発生した損失は来年以降の利益と相殺できません。

上記の表において仮に2021年仮想通貨の損失が発生しても、翌年に繰り越せないので気をつけよう!

まとめ

いかがでしたでしょうか。

仮想通貨はここ5.6年で投資者が大幅に増える影響で、税制も度々改正が行われております。

仮想通貨の税制は、現在時点で未確定な部分が多いです。

今後仮想通貨に投資を考えている方や現在投資を行っている方は、ここで一度税金の仕組みを抑えておくべきだと私自身は考えております。

この記事を読んでいただき、参考にしていただければ幸いです。

コメント